После праздников ситуация на российском рынке листового проката и сварных труб ненефтегазового назначения не претерпела существенных изменений. Металлургические комбинаты объявили новое повышение на февраль, а дистрибьюторы соответственно отразили эти изменения в прайс-листах, ожидая, когда рынок «дорастет» до анонсированных уровней.

Тем не менее, обстановка производит неоднозначное впечатление. С одной стороны, участники рынка полагают, что подъем не дошел до пика. Тем более, что листовой прокат продолжает идти вверх на рынках США и Евросоюза, а крупные азиатские металлургические компании взвинтили цены по февральским и мартовским контрактам.

Однако, с другой стороны, китайские экспортеры вышли на рынок с дешевой продукцией, и это уже начинает ощущаться в Турции, которая является крупнейшим покупателем российского горячекатаного проката. Да и в самой России некоторые поставщики готовы предлагать стальную продукцию по менее высоким ценам, перехватывая продажи у конкурентов.

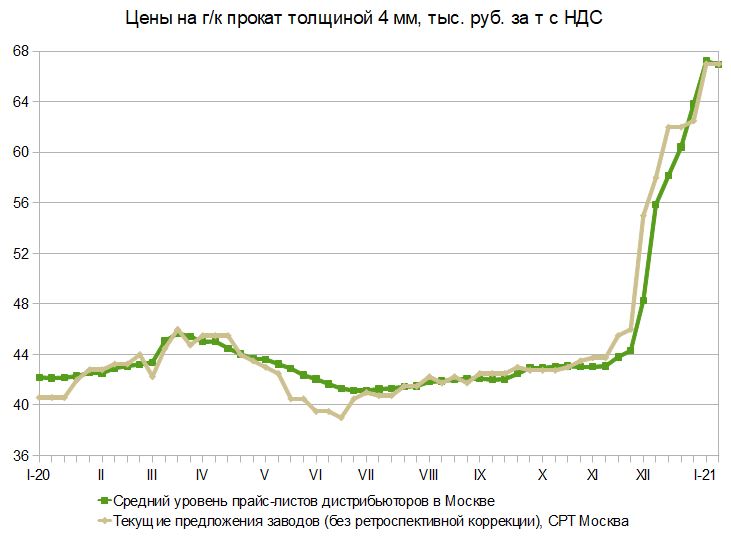

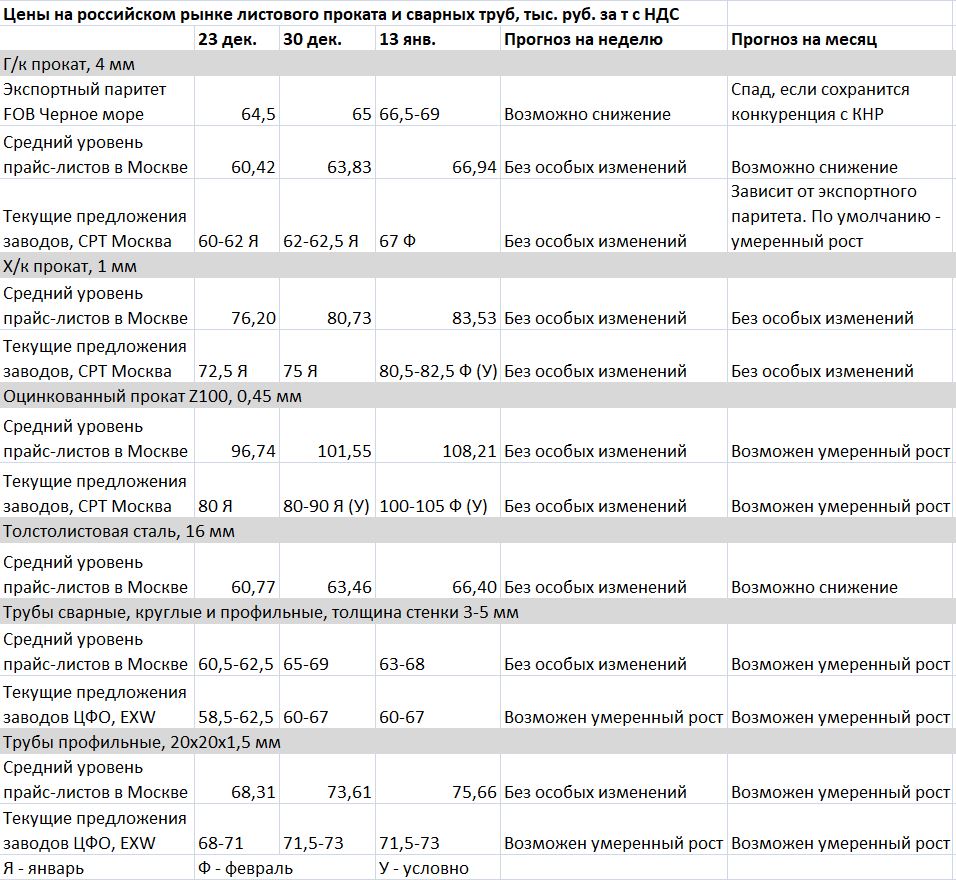

Уже в начале января отечественные металлургические компании предварительно определились с котировками на горячекатаный прокат на февраль. Продукция ст3 толщиной 4-10 мм предлагается примерно по 67 тыс. руб. за т CPT с НДС, что в целом соответствует текущему экспортному паритету. Соответственно, дальнейший рост ожидается и в других секторах российского рынка листового проката.

Безусловно, резкое подорожание стальной продукции в конце прошлого года вызвало негативную реакцию со стороны потребителей, особенно тех, у кого металл занимает весьма заметную долю в себестоимости. Но повлиять на ситуацию им трудно. Вопрос о введении экспортной пошлины на листовой прокат не стоит, а комбинаты кивают на сложившуюся обстановку на мировом рынке и высокую обеспеченность внешними заказами.

Конечным потребителям советуют заключать прямые договора с производителями. В результате усложняется положение у дистрибьюторов, которым и так приходится нелегко. Прежде всего, необходимо как-то решать вопрос с новыми закупками на заводах, которые очевидно придутся на февраль-март, и есть риск сделать это на пике. Металлургические компании, правда, настроены на продолжение роста. Некоторые аналитики считают, что подъем на мировом рынке листового проката будет продолжаться до мая.

В отношении США и Евросоюза это, скорее всего, верно. Да и сообщения о том, что новая администрация Байдена намеревается начать правление с запуска нового пакета экономического стимулирования на триллионные суммы, способствуют повышению долларовых цен на все виды ресурсов. Пока курс рубля сохраняет относительную стабильность по отношению к доллару, российскому рынку придется следовать за мировым. Предпосылок для существенного укрепления отечественной валюты пока не видно. Вообще, в конце января может произойти все, что угодно, вплоть до снижения рубля из-за наложения на Россию новых санкций.

В то же время, появление на мировом рынке китайского горячекатаного проката по ценам порядка $650-700 за т FOB может радикально изменить ситуацию, причем не только на азиатском рынке. Данная продукция уже предлагается турецким компаниям и начинает негативно влиять на местные котировки на прокат. Это может пошатнуть позиции российских меткомбинатов на экспорте. Ближайшие одна-две недели должны показать устойчивость данной тенденции. Пока не исключено, что китайская внешняя экспансия вскоре приостановится и не окажет никакого влияния на котировки отечественных комбинатов.

На российском спотовом рынке листового проката сейчас наблюдается заметное различие в подходах дистрибьюторских компаний. Ряд поставщиков выставили в прайс-листах цены, соответствующие февральским предложениям комбинатов, и ожидают, что покупателям со временем придется их принять.

В частности, в Москве горячекатаный прокат толщиной 4 мм может котироваться по 67-69 тыс. руб. за т с НДС, холоднокатаная продукция толщиной 1 мм, в основном, находится в интервале 83-85 тыс. руб. за т, а оцинкованная сталь Z100 толщиной 0,45 мм варьируется от менее 105 тыс. до более 115 тыс. руб. за т.

Между тем, есть компании, которые даже в январский «мертвый сезон» готовы стимулировать продажи, устанавливая цены ниже ожидаемого февральского закупа. Кроме того, серьезным фактором неопределенности остаются торговые дома комбинатов. Для них ранее объемы продаж неоднократно оказывались важнее цен, и металлотрейдеры опасаются перехвата покупателей и снижения общего ценового уровня.

В целом видимый спрос после праздников низкий, особенно, по сравнению с ажиотажем, который продолжался до самого Нового года. Тем не менее, продажи идут, клиентам приходится принимать условия поставщиков. Объем предложения со стороны меткомбинатов остается очень ограниченным, но дефицит все-таки немного ослабел по сравнению с январем. В частности, улучшилась ситуация с поставками проката с покрытиями.

Ряд металлотрейдеров в начале января установили в прайс-листах завышенные цены на сварные трубы — до 70 тыс. руб. за т с НДС для круглой и профильной продукции с толщиной стенки 3-5 мм. Однако затем многие поставщики опустили котировки до 65 тыс. руб. за т и менее. Вследствие ухудшения погодных условий видимый спрос на данную продукцию упал. Реальные сделки превышают 60 тыс. руб. за т с НДС, но дальнейшего роста пока не сильно наблюдается.

Трубные заводы, как правило, еще перед Новым годом объявившие о повышении отпускных цен, по меньшей мере, до январского уровня рулона, проводят выжидательную политику. Комбинаты рассчитывают на подорожание штрипса до 64-65 тыс. руб. за т CPT в феврале и заявляют о намерении продолжить эту политику в марте, но до этого времени ситуация может измениться. Многие производители труб сократили выпуск, приводя его в соответствие с видимым спросом и экономя запасы штрипса.

Во второй половине января обстановка на российском рынке листового проката и сварных труб будет зависеть, в первую очередь, от международной обстановки. Ключевыми факторами являются дешевый китайский экспорт и первые шаги новой американской президентской администрации. Общая тенденция пока направлена в сторону роста, хотя китайцы могут внести в нее важные поправки.

Источник: ИИС «Металлоснабжение и сбыт»